Por que existe diferença de alíquotas nas operações interestaduais?

A diferença de ICMS serve para equilibrar o desenvolvimento das regiões do Brasil. Apura-se o DIFAL ou a ICMS ANTECIPADO nas operações interestaduais onde calcula-se a diferença entre a alíquota interestadual da origem e a alíquota interna do destino. O valor do imposto a pagar é o mesmo, só difere o fato gerador.

DIFAL é quando o destinatário não tem Inscrição Estadual, enquanto que, ICMS ANTECIPADO é quando tem. O primeiro paga o imposto na origem com a guia GNRE e deve vir acompanhando a nota fiscal quando passar pelo Posto Fiscal, enquanto que, o segundo o imposto é diferido e pago no dia 20 do mês seguinte.

Quando o produto é sujeito à substituição tributária o procedimento é o mesmo do DIFAL. Paga-se antecipadamente o imposto com a guia GNRE que deve acompanhar a nota fiscal desde a origem.

Apesar do valor do imposto a pagar é o mesmo os códigos de receita/recolhimento são diferentes. Portanto, se não pagar corretamente ficará em aberto a cobrança na SEFAZ. Desta feita, será necessário fazer um processo de restituição e podemos lhe ajudar com isso, faça contato.

Veja bem, quando uma empresa local resolve comprar de um outro Estado ele desenvolve o outro Estado (gera ICMS lá). Portanto, empresas de regiões desenvolvidas acabam se desenvolvendo mais ainda. Para compensar isso existe a diferença de ICMS que a empresa compradora também vai pagar para o Estado local no sentido de compensar esse desequilíbrio.

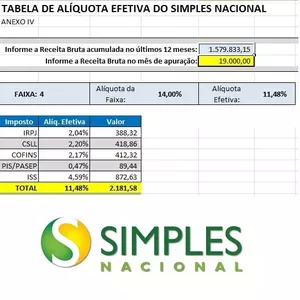

As Microempresas (ME) e as Empresas de Pequeno Porte (EPP) também pagam diferença de ICMS (art. 13, §1º, inciso XIII, alínea "g", da LC 123/2006).

A diferença de ICMS é devida mesmo quando não é feito o destaque do imposto na Nota Fiscal ou é destacado errado.

Você verá neste artigo:

[ ALÍQUOTAS INTERESTADUAIS DE ICMS | FECOEP 1% | TABELA ICMS 2023 | ALÍQUOTA DE PRODUTOS IMPORTADOS | Base de Cálculo do ICMS de Alagoas | Exemplo de cálculo da DIFAL | VENDENDO PARA ÓRGÃOS PÚBLICOS ]

| ALÍQUOTAS INTERESTADUAIS DE ICMS: AL 12% Regras Gerais |

|---|

| ICMS Interestadual do sul e sudeste é 7%, exceto Espírito Santo que é 12%, com destino para o Norte, Nordeste e Centro-oeste. A diferença de ICMS é maior quando o produto sai de uma região mais desenvolvida para uma menos desenvolvida para compensar as desigualdades. |

| ICMS Interestadual entre as mesmas regiões é 12%. Por exemplo: RJ p/ SP (dentro sudeste); PE p/ AL (dentro nordeste) etc. |

| ICMS Interestadual de Bens e Mercadorias importados do exterior é 4% (Resolução do Senado Federal Nº 13/2012) |

| Esses padrões costumam não mudar, o que costuma mudar é a Alíquota interna. |

FECOEP: AL 1%

O Fundo Estadual de Combate e Erradicação da Pobreza - FECOEP em Alagoas corresponde a um adicional de 1% na alíquota de ICMS em todos os casos.

Lei nº 6.558/2004

Art. 2º-A. Constituem também receitas do Fundo Estadual de Combate e Erradicação da Pobreza - FECOEP, a parcela do produto da arrecadação correspondente ao adicional de 1,0% (um por cento) na alíquota do ICMS, ou do imposto que vier a substituí-lo, incidente sobre as mercadorias e serviços não relacionados no inciso I do art. 2º desta Lei.:

(...)

§ 2º O adicional de 1,0% (um por cento) do ICMS, de que trata o caput deste artigo, aplica-se a todas as operações e prestações sujeitas à alíquota interna, inclusive para fins de cálculo do ICMS devido por substituição tributária.

Observe que este cenário é o padrão (demais casos).

Há casos em que o Fecoep dobra (armas, fumos, perfumes, jóias, bebidas alcoólicas. fogos de artifício, aviões, embarcações, rodas esportivas de carros, video games etc.) e casos em que ele zera (componentes da cesta básica, medicamentos para humanos e material escolar).

Leia também FECOEP/FECP/FCP.

TABELA ICMS 2024: AL 19%

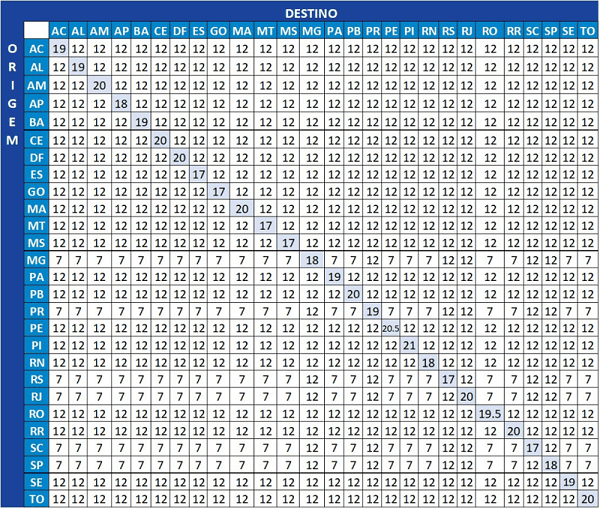

Para saber o valor da alíquota do ICMS interestadual siga os passos:

- Identifique o estado de origem na coluna da esquerda;

- Verifique o estado de destino nas linhas horizontais superiores;

- Cruzando a linha e a coluna você terá a alíquota a ser aplicada.

Fonte: TAXGROUP: TABELA ICMS 2024: Fique por dentro das alíquotas estaduais atualizadas. Disponível em: <https://www.taxgroup.com.br/intelligence/tabela-icms-atualizada/>. Acessado em 19/08/2024.

ALÍQUOTA DE PRODUTOS IMPORTADOS: 4%

Se o produto for importado, a alíquota externa de ICMS é 4%, conforme a Resolução do Senado Federal nº 13/2012 com o objetivo de encerrar a "Guerra dos Portos" entre os Estados.

Na Nota Fiscal do fornecedor observe se a coluna CSOSN é igual a 1101, isto significa que a origem do produto é do exterior. Preste atenção se o fornecedor apresentou a sua proposta devidamente equalizada, ou seja, com o Custo Efetivo Total.

Confira um exemplo abaixo de uma compra feita de Recife pra Maceió:

19% Alíquota interna - 4% Alíquota internacional = 15%

+ 1% Fecoep = 16% total a pagar

Base de Cálculo do ICMS de Alagoas

Art. 2º: O imposto a ser antecipado, nos termos do artigo anterior, será calculado aplicando-se, sobre o valor da operação constante da respectiva Nota Fiscal de aquisição, o percentual referente à diferença entre a alíquota do ICMS concernente às operações internas em Alagoas e a alíquota do ICMS relativa às operações interestaduais de aquisição.

§ 1º A base de cálculo do imposto antecipado relativo à diferença entre as alíquotas, referidas no caput deste artigo, será o valor total da aquisição da mercadoria, nele incluídos o montante do próprio imposto antecipado, o IPI, se for o caso, o frete e demais despesas debitadas ao estabelecimento destinatário.

Lei nº 5.900/1996

Art. 17. As alíquotas do imposto são as seguintes:

I - nas operações e prestações internas e na importação de mercadorias e bens e serviços do exterior:

(...)

b) 19% (dezenove por cento), nos demais casos; (Nova redação dada à alínea "b" do inciso I do art. 17 pela Lei n.º 8.779/2022. Efeitos a partir de 01/04/2023.)

Lei nº 6.558/2004

Art. 2º-A. Constituem também receitas do Fundo Estadual de Combate e Erradicação da Pobreza - FECOEP, a parcela do produto da arrecadação correspondente ao adicional de 1,0% (um por cento) na alíquota do ICMS, ou do imposto que vier a substituí-lo, incidente sobre as mercadorias e serviços não relacionados no inciso I do art. 2º desta Lei.:

(...)

§ 2º O adicional de 1,0% (um por cento) do ICMS, de que trata o caput deste artigo, aplica-se a todas as operações e prestações sujeitas à alíquota interna, inclusive para fins de cálculo do ICMS devido por substituição tributária.

Desta forma, com atualização da alíquota interna, com efeitos a partir de 01/04/2023, para composição da base de cálculo do ICMS Antecipado, utiliza-se a alíquota interna atualizada, com adicional previsto na Lei nº 6.558/2004, que institui o Fundo Estadual de Combate e Erradicação da Pobreza – FECOEP.

Em suma, a Base de Cálculo do ICMS de Alagoas é feito pela seguinte fórmula:

Fundamento: item “b” do inciso I do Art. 17 da Lei nº 5.900/1996 c/c Art. 2º-A da Lei nº 6.558/2004.

Exemplo de cálculo da DIFAL

Digamos que você de Alagoas comprou um bem de São Paulo que custou R$ 1.000,00

A diferença de ICMS será: (Alíquota interna AL) - (alíquota interestadual SP) = 19% - 7% = 12%

A Base de Cálculo (BC) é 0,80, então: valor / 0,80 = 1.000,00 / 0,80 = 1.250,00

ICMS = BC x DIFAL = 1.250,00 x 12% = 150,00

Não é lindo, gente? Para não dizer ao povo que aumentaram o imposto, alteram a base de cálculo! Ao invés de pagar 12% sobre o valor da operação, você viu que pagou 15%? Ora, 150,00 é claramente 15% de 1.000,00!

Aí você continua quietinho aí, o Estado vem e, não satisfeito, adiciona mais 1% colocando um nome bem bonito pra dar um cala-boca em você: Fecoep! Fundo de Amparo à Pobreza... Ooooooooh! (aí você tem pena e aceita).

Então, vamos lá! Não acabou não! Ainda tem: BC x FECOEP = 1.250,00 x 1% = 12,50

Pois, é! Diferença de ICMS é uma coisa, Fecoep é outra. Aliás, você sabe o que está sendo feito com esse Fecoep? Nada!

No final das contas, você pagou R$ 162,50 (150+12,50), ou seja, claramente 16,25% sobre o valor da operação e não só os 12%.

CONFIRA O IMPOSTO DEVIDO AO ESTADO DE ALAGONAS COM A CHAVE DA NOTA FISCAL AQUI:

https://contribuinte.sefaz.al.gov.br/cobrancadfe/#/consultar-valor-imposto-nfe

VENDENDO PARA ÓRGÃOS PÚBLICOS

Ao vender para órgãos públicos sua proposta deve conter todos os custos diretos e indiretos, impostos, frete, descarregamento etc. Isto inclui a diferença de ICMS que será devida pelo órgão público oriunda dessa contratação.

É mister ressaltar que o valor adjudicado/homologado na licitação em favor do fornecedor é o valor que será empenhado para todos os fins de aquisição do produto que deve corresponder ao Custo Efetivo Total. Portanto, não esqueça da diferença de ICMS, pois, mesmo que o destinatário tenha Inscrição Estadual e seja obrigação dele pagar essa Diferença de ICMS, o recurso para esta finalidade é um só: aquele que foi adjudicado/homologado.

Assim, é importante emitir a nota fiscal corretamente para que ao passar pelo Posto Fiscal o imposto calculado sobre a nota fiscal somem exatamente o valor da proposta. Caso negativo será feito uma glosa na fatura (desconto) dessa diferença para conseguir pagar o imposto (se não vai faltar saldo no valor empenhado para pagar o ICMS), gerando prejuízo para o vendedor.

Portanto, se você vai participar de uma licitação, deverá saber o preço de venda equalizado do seu produto, ou seja, ter planilhado o preço de venda normal (valor negociado) e o preço de venda somado com a diferença de ICMS (valor equalizado) por que é este preço que você vai efetuar o lance no Pregão e se vencer deverá saber o valor negociado para emitir a nota fiscal nesse valor.

Leia também:

Compre a planilha na Hotmart

Nessa planilha eletrônica você conseguirá obter o preço negociado de um preço equalizado (ou que deveria estar equalizado), assim como, obter o preço equalizado de um negociado.

Nas compras interestaduais os licitantes precisam enviar o seu preço incluindo frete e todos os impostos, incluindo a diferença de alíquotas (DIFAL ou ICMS Antecipado), ou seja, o preço equalizado.

No entanto, a maioria das empresas acabam emitindo a nota fiscal com o valor equalizado ao invés do valor negociado, isso gera prejuízo porque aumenta os impostos incidentes, extrapola o valor empenhado e ainda glosa a diferença na nota fiscal do fornecedor.

Essa planilha é de grande ajuda tanto para fornecedores quanto para órgãos públicos. Faz o imposto indo e voltando... haha!

Compre a planilha na Hotmart

Comentários recentes